| 在一片去化過剩產能的風潮中,中國唯一還能激起投資人熱情的標的,就只剩房地產了。儘管各項實體經濟的表現都不佳,北上廣深這些一線大都市的房地產價格去年以來持續狂飆,中國官方機構也有意推波助瀾,以維持表面的經濟榮景。問題是,這種虛幻、非理性的盛況一旦破滅,對於中國將造成多嚴重的傷害? |

2015年下半年,中國房地產業在新屋開工面積、房屋完工面積、土地購置面積、土地成交價款等統計數據上,出現開始統計以來第一次全面下跌。2015年中國房地產投資降溫到近年最低潮,扣除一線城市以外,中國二、三、四線城市的房地產庫存維持高檔,2015年10月底,商品房待售面積6億8,632萬平方米,繼續創歷史新高,住宅待售面積部分也增加1,180萬平方米。

圖1:中國房地產投資累計值增幅(單位:百分比)

資料來源:中華人民共和國國家統計局

圖2:中國房屋竣工面積累計值增幅(單位:百分比)

資料來源:中華人民共和國國家統計局

房地產業是中國官方在土地財政方面的長期稅收來源,房地產產值下降,直接造成中國各地官方機構財政收入減少。根據中國政府的統計數據,2014年土地使用權出租收入,占到地方財政收入的23.8%;2013年全國土地出讓收入4.2兆人民幣,相當於同期地方財政收入的35.5%;2011年,昆明、溫州、大連、瀋陽等城市的土地出讓成交價金額更是高於當地財政一般預算收入。房地產低迷,造成中國許多省會城市、地級市、縣級市的財政負擔,其實不比一般民眾來得小。

房地產成為中國提振經濟的唯一藥方

2015年,全球金融市場都在預期美國聯準會(FED)會做出升息的決策,許多金融商品都出現和過去數年不同趨勢的變動。以中國為例,人民幣擴大貶值,上證指數出現巨大跌勢,中國製造業全面低迷,資金外流,讓中國地方政府和中央政府相當困擾,GDP成長率從高點逐漸下滑。於是,短期內能舒緩經濟低迷的一帖良藥,似乎就在房地產業。

中國官方從2015年下半年以後,持續調降存款準備率和利率,並且放寬資產管制,讓超量的貨幣供給推升資產價格,同時調降首購族20%的頭期款,並減少交易稅。中國人民銀行行長周小川更對外宣布,房貸首付比例還有降低空間,中國要開始發展住房貸款的相關業務,因為中國的住房貸款比重較低,這塊資金還有靈活使用的空間。從金融的角度來看,這無疑是讓房地產貸款搭配槓桿來操作,使得中國人民瘋狂湧入一線城市購房,也讓中國房地產從低迷再度復甦。

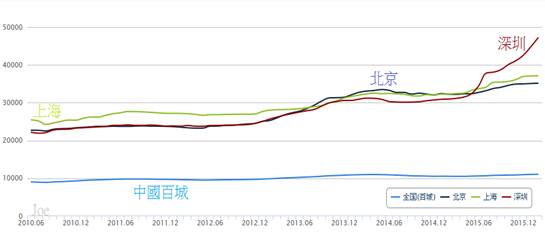

圖3:2010年六月至今中國北京、上海、深圳房地產價格走勢

資料來源:http://fdc.fang.com/index/BaiChengIndex.html

2015年6月以來,中國股市爆發股災,中國一線城市的房地產卻開始飆漲,意味著市場資金從股市轉移到房地產。日本房地產業在26年前達到巔峰,當時有金融機構估算,賣掉東京的土地可以買下整個美國。26年後的中國,許多一線城市的房價也貴到也可以買下整個美國了,光是中國北京(2170萬人)、上海(2426萬人)、廣州(1308萬人)、深圳(1078萬人)的房地產總市值高達11.5兆美元,就可以買下半個美國(美國全國家庭住房總價值26兆美元),而且因為低頭期款,很多投資人等於透過高槓桿投資第一線城市房地產。雖然這顯示中國政府為了振興經濟,可以暫時忽略資產泡沫風險,但房價突然暴漲,對於經濟的風險其實相當高,因為中國房地產在2016年第一季的整體漲勢並不平均,房價上漲主要集中在一線城市和個別二線城市,並不是全面受惠,無論是新成屋還是二手住宅,一線城市平均年增漲幅都高於20%,遠高於二線城市1%左右的平均年增漲幅。同一時間,絕大多數三線城市還維持在下降趨勢,這意味著中國房地產上漲是資金炒作行情,而非基本需求所拉抬的價格上漲,市場不可能讓炒作行情長期維持下去。

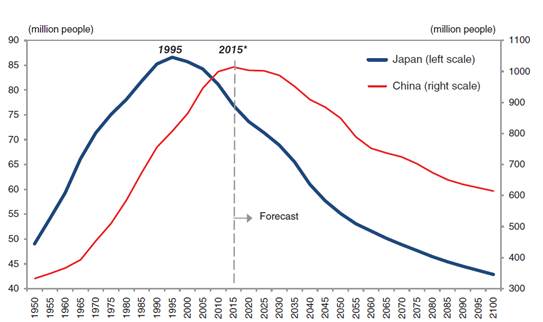

圖4:1950年至今日本ˋ中國工作人口規模變化(含預測)

圖片來源:http://valueinvestingbasics.com/working-age-population-in-china-and-japan/

從供給需求的角度來看,美國和日本的房地產循環會受到人口結構變化的影響,通常25〜45歲族群是一個國家房地產消費支出的主要角色,超過45歲以後,通常房地產消費比重會逐漸下滑。中國的人口結構已經進入人口負債結構,從2011年起,中國15〜59歲的勞動年齡人口在總人口中的比重逐漸下降,從74.5%的高點下降到2014年的73.4%。過去30多年來實施一胎化的結果,未來勞動人口比重還會逐年下降。

未來,中國人口將更往大都市匯流

以中國的城鎮化趨勢來看,人口向大城市集中是長期以來的趨勢,透過人口向城市匯流的過程,可以創造更多的經濟需求和經濟活動,同時有利於社會福利的擴大實施和降低成本,因為集聚效應,人口數量增加產生人口紅利,大城市的吸引力更強,人口流動持續不斷從農村流向城市,尤其是一線城市,人口流入壓力一直都很強勁,中國一線城市的就業、教育、醫療、娛樂以及其它基礎設施投資都遠遠超過二、三線城市,中國的社會資源也更加集中到都市,這也是中國農村人口向一線城市不斷流入的動力之一,更是中國一線城市房價上漲的主因。

人口的集中流入增加了房地產市場的需求,但是這個需求的力道正在減弱,因為中國人口增加速度已經大幅減慢,支撐一線城市房價上漲的實際需求力量正在減弱,一來是隨著人口擁擠拉抬生活成本,一線城市的土地面積和基礎建設能容納的人口數量已經逼近飽和,加上中國官方對城市人口實行更嚴格的管理政策,二線城市的吸引力逐漸跟上一線城市,瓜分了一線城市的人口吸引力。根據中國官方的最新統計,上海市2015年外來常住人口的年增率,出現最近15年來首次下降,這顯示人口成長產生的房地產需求正在逐漸消逝,推升房地產上漲的不是實際需求,而是資金的投機炒作。

1990年的日本、2008年的美國、2011年的歐元區,這些經濟體的共通點都是人口結構面臨長期趨勢的大轉折,房地產出現較大的價格修正。2014年中國已經出現人口結構的長期轉折點,但房地產並沒有出現大幅度的驟跌,甚至一線城市房地產價格還高於2014年的高點,部分城市房價還比美國一些城市來得更高。共產主義的中國,房地產價格還高於資本主義的美國,難道中國政府的宏觀調控手段似乎成功了?

空屋率太高,顯示房地產炒作已經過頭

中國官方一直想降低中國房地產的庫存壓力,因為除了人口需求減少的因素外,空屋率一直居高不下也是大問題。放眼國際,中國住宅空屋率遠遠高於其他國家,2013年中國官方釋出的訊息顯示,中國房地產空屋率高達22.4%,一線城市稍微低一些,二線城市24%,三、四線城市26%,這數據比美國(2.5%)、香港(4.7%)、歐盟(9.5%)都還高出許多,即使是房地產崩盤後的日本(13.1%),或是空屋率很高的臺灣(17.6%),都還遠遠落後中國。換句話說,中國房地產熱度當中相當大的比重是投資和投機需求,加上中國官方的寬鬆貨幣政策,股市表現不佳,才讓大量資金短期內快速湧入炒作,推升房地產價格。

為了維持中國經濟成長,中國財政部和人民銀行透過減稅(房地產契稅及營業稅)和寬鬆貨幣政策來刺激經濟,引導更多首購族進入房地產市場,當然,投機客也跟著搶進市場。房地產業畢竟是中國最大的內需產業,如果股市暴跌,房地產又維持低迷,建築業受影響,煤礦和鋼鐵業也會受影響,銀行業更是避不掉,房屋貸款和資金流動性會造成金融不穩定,但是對於中國政府來說,卻是拉抬經濟的短期特效藥,可以彌補出口貿易和製造業造成的經濟成長缺口,又能擴大內需消費市場,房價上漲了,有屋者也高興,等到全球經濟局勢恢復了,出口業和製造業復甦了,再來控制房地產的熱度,這無疑是最佳的市場經濟調控策略。

然而,市場經濟真的這麼容易受控制嗎?中國房地產真的可以在長期人口負債結構的趨勢下,持續走升嗎?即使空屋率非常高,依然可以透過投資炒作刺激需求維持房價穩定嗎?

中國這波房地產的漲勢,從一線到四線城市的價格漲勢嚴重分化來看,其實一線城市以外的房地產,已經透露漲勢疲態了,但是中國房地產不能在這節骨眼上出問題,否則對中國2016年的經濟成長打擊會相當大,但長期來看,逆著實體經濟的房價上漲,未來終究會成為中國經濟發展的隱憂。

【本文僅反映專家作者意見,不代表本報立場。】

更多精彩文章,歡迎瀏覽《北美智權報》第155期

訂閱《北美智權報》

沒有留言:

張貼留言